北京四板市场助力天耀宏图完成千万级私募可转换债券融资

时 间:2019-08-13

时 间:2019-08-13

作 者:北京股权交易中心

作 者:北京股权交易中心

2019年7月4日,北京天耀宏图科技有限公司在北京股权交易中心成功备案发行1,000万元私募可转换公司债券(私募可转债)。本支债券由北京顺隆投资顾问有限公司承销,债券存续期不超过24个月,为企业业务发展赢得了 资金支持。经过审慎的规则打磨和产品设计,私募可转债已经成为科技创新类企业的融资利器。

北京天耀宏图科技有限公司(以下简称天耀宏图或公司)是一家专业级地理信息行业(GIS)企业,公司深耕技术研发和应用创新,突破多项行业技术壁垒,拥有多项自主知识产权和专利技术。公司主营业务为GIS应用软件研发及相关技术开发服务,主要通过为政府和公众提供不动产行业大数据服务获得相应收入。平台级产品包括新一代二三维一体化平台、云GIS服务平台、GMSS时空大数据平台、自然资源时空信息云平台、“互联网+不动产”交易服务平台、公安时空信息云平台和全域旅游时空信息云平台等。

天耀宏图基于多年来对不动产登记的深刻理解,在国内率先提出“互联网+”模式的不动产登记业务,并基于完全自主可控的时空大数据平台技术,通过与各级不动产登记机构对接,实现内、外网数据贯通,接入公安部公民身份认证查验系统,联合税务系统、结合人工智能等技术实现不动产登记便民服务体系。目前该系统已经完成建设并上线运行,在此细分领域市场占有率居于国内前列。在自然资源GIS分析软件及平台市场,公司的市场占有率约为16.6%,业务横跨14个省,服务400余市县,已形成了较强的客户粘性。公司不仅在自然资源领域业绩斐然,在公安、消防、应急领域的信息化建设也名列前茅。公司承接的公安部“警用地址数据管理与服务系统关键技术及应用建设”获得公安部颁发的科学技术一等奖。

私募可转债为天耀宏图提供资金支持,助力企业发展

天耀宏图是国家高新技术企业,公司注重研发投入,近三年研发投入均达到千万级以上,占收入比重超过20%,确保了公司产品在技术方面的领先性,能够为公司后续的业务发展提供有力的技术支撑。公司股权具有较高价值,符合北京四板市场备案发行可转债的门槛。本期可转换债券的成功备案发行,能够大大降低公司的经营风险,缓解公司的资金压力,为公司营运发展提供流动性。提升了北京四板市场内外的各家投资机构、合格投资人对这家优质企业的关注程度,为天耀宏图后续的股权及债权融资奠定良好基础。

私募可转债为中小型企业解决融资问题

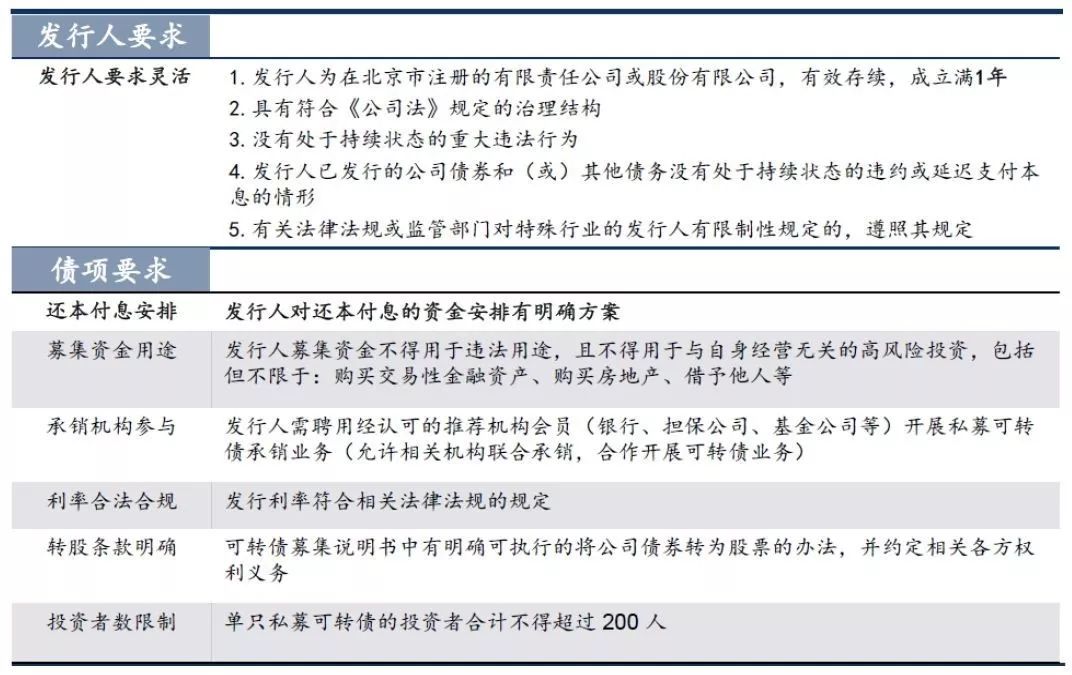

国务院办公厅2017年1月26日印发了《关于规范发展区域性股权市场的通知》(下称《通知》),明确了区域性股权市场的各项制度安排。作为规范发展区域性股权市场的纲领性文件,《通知》确定了区域性股权市场区域性、私募性、政策性和证券性的特点,明确由省级人民政府实施监管,要求运营机构“一地一家”,发行或者转让的证券限于股票、可转换为股票的公司债券(即私募可转债)以及国务院有关部门按程序认可的其他证券。

《通知》发布后,北京四板市场根据监管要求,立即停止了私募债券的备案、发行和转让等业务。同时,按照国务院《通知》和中国证监会发布的《区域性股权市场监督管理试行办法》(以下简称《办法》)要求,对股票融资和私募可转债融资进行了研究,特别是深入研究了私募可转债这一股债结合产品。

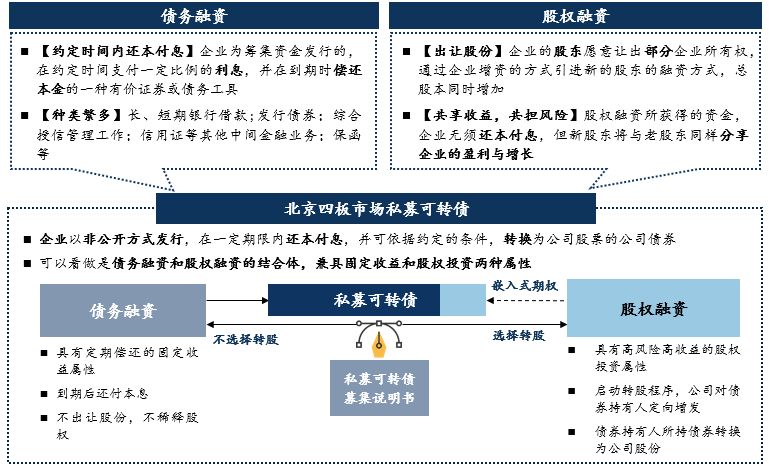

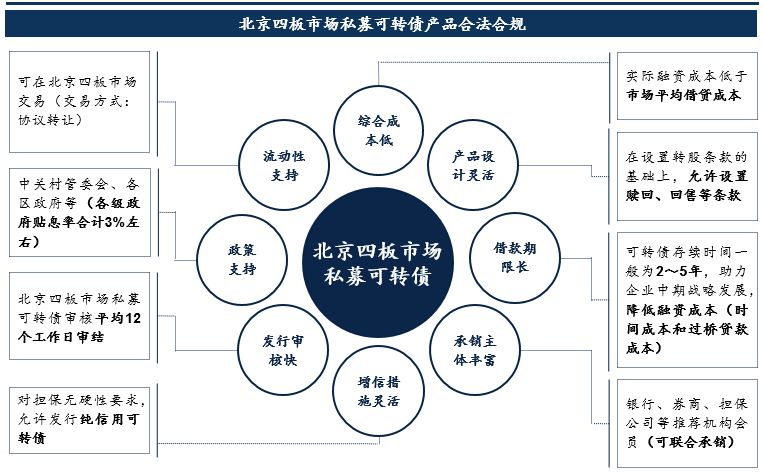

私募可转债具有债权的固定收益特点和股权的高成长特点。根据产品特点,按照监管要求,北京四板市场结合合格投资者、发行人的实际需求,对债券关键条款进行设计优化,积极争取政策支持,既降低了企业的融资成本,又提高了合格投资者的潜在收益。

优点一:条款设计灵活。在实际操作中,承销机构需要协调发行人对票面利率、转股价格和条款的诉求,以及合格投资者对风险和收益的要求。本支债券中,承销机构通过不断对接发行人和合格投资者,摸准双方痛点需求,按需设计转股条款等核心条款,最终达成了多方的一致。北京四板市场作为债券的备案机构,仅要求相关条款符合监管规定并在信息披露材料中明确,对条款的细节不做干预。

除此之外,北京四板市场还尽量降低债券发行人和其他债项要求,根据企业资金需求期限和规模大小设计条款并对接合格投资者,希望能够让更多优质的高新企业不被高门槛挡在资金门外,让市场的力量去识别、判断收益和风险。

优点二:融资成本较低。企业通过私募可转债进行融资,除了基础的票面成本以外,仅需承担承销费和担保费(或有)在内的其他中介机构费用,不需要对债项进行专项审计,也不强制对债项和发行人进行评级,最大限度地降低了发行人成本。

同时,中关村管委会对符合条件的发行私募可转债的企业给予票面利率40%的补贴(对单家企业年度贴息支持不超过100万元),进一步降低发行人的票面成本,让发行人能够以最小的代价获得发展所需的长期资金。

优点三:服务效率高。在债券的审核、备案和发行过程中,北京四板市场体现出了区域性股权市场应有的服务能力和服务效率,主动与推荐机构、发行人进行沟通,了解企业需求,共同探讨私募可转债产品需关注的细节。在推荐机构提交材料后,北京四板市场及时组织审核力量,审核相关备案材料。真正急企业之所急,解决企业燃眉的资金问题。

中小微企业多处于发展早期,发展潜力较大,成长性较高,但投资风险也较高,缺乏用于抵押融资的固定资产。从发行人的角度看,在区域性股权市场备案发行私募可转债,是除了股权融资和银行贷款之外的新的融资选择。从投资人的角度看,可转换债券投资相比股权投资风险小,收益稳健,而且给了投资人转股的权利,可以有机会分享企业快速发展的红利。

浏览量:0

浏览量:0